- Спрос на склады в России достиг максимального уровня за 10 лет

- Самый активный бизнес

- Кто на новенького

- Рынок складской недвижимости: ключевые события 2020 года и тенденции 2021-2022 годов

- Складской рынок России: итоги 2020 и прогнозы развития

- Обзор региональных складских рынков России

- Складской рынок Московского региона

- Причины роста показателей рынка складской недвижимости

- Сделки на рынке складской недвижимости

- 📹 Видео

Видео:В чем разница между республиками, округами и областями? Различия регионов РоссииСкачать

Спрос на склады в России достиг максимального уровня за 10 лет

Уставший от депрессии рынок коммерческой недвижимости в прошлом году рос практически по всем сегментам. Складов в 2019 г. в Московском регионе ввели рекордное количество, по данным Knight Frank: 957 000 кв. м, на 19% больше, чем в 2018-м (805 000 кв. м). Всего в регионе сейчас более 15 млн кв. м качественных объектов. «Наиболее масштабным из них стал РЦ «Северная звезда» (140 000 кв. м), построенный на заказ по схеме built-to-suit для Leroy Merlin», – отмечает директор департамента складской и индустриальной недвижимости Knight Frank Константин Фомиченко.

По данным руководителя отдела исследований компании JLL Владислава Фадеева, купили и арендовали в прошлом году около 1,34 млн кв. м, это на 17% меньше, чем годом ранее, но сопоставимо со средним значением 2016–2018 гг. И к IV кварталу 2019 г. было вакантно лишь около 3,3% площадей, продолжает Фадеев. По прогнозам аналитиков JLL, к концу 2020 г. будет пустовать, возможно, 3%, но не больше, поскольку ожидается ввод большого количества спекулятивных объектов, такое развитие событий прогнозируют и в C&W. Этот же фактор будет сдерживать и рост ставок аренды, ожидаемый на фоне высокого спроса. В Московском регионе они поднялись на 6,8%, и, по подсчетам Knight Frank, в 2019 г. здесь в среднем просили 3900 руб. за 1 кв. м в год triple net. В регионах (без учета Санкт-Петербурга) тоже рост – более чем на 2%, ставка достигла 3650 руб. за 1 кв. м в год triple net. В 2020 г. в JLL также прогнозируют небольшой, до 5%, рост.

Фадеев отмечает интерес к региональным проектам: объем сделок в регионах вырос почти в 3 раза. По данным Knight Frank, без учета Москвы и Санкт-Петербурга в России прошли сделки с 600 000 кв. м, что более чем в 2 раза выше показателя за 2018 г. Лидеры по числу заключенных новых сделок – Ростов-на-Дону (107 687 кв. м), Новосибирск (150 000 кв. м) и Екатеринбург (97 341 кв. м). По данным C&W, всего в регионах было арендовано и куплено 995 000 кв. м складов класса А и В, «спрос достиг 10-летнего максимума». Как отмечают аналитики компании, в регионах России преобладает как раз спекулятивное строительство (60%), но ожидают крупных объектов под заказчика.

Видео:Расчет минимальной площади зон склада. Адаптация для всех типов складов. Технология минимизации.Скачать

Самый активный бизнес

По мнению управляющего директора СК «Перспектива» Михаила Ополько, основными арендаторами складов остаются традиционные ритейлеры. «Несмотря на рост e-commerce, доля интернет-магазинов в спросе на склады не превышает 10%. В то же время многие крупные сети арендуют площади с расчетом в том числе на собственные интернет-проекты. Кроме того, обслуживанием онлайн-ритейла занимаются логистические компании, доля которых в общем спросе выросла до 22% в минувшем году», – говорит эксперт.

По мнению регионального операционного директора компании Colliers International Светланы Прониной, значительно укрепили позиции и офлайн-, и онлайн-ритейлеры, производственные компании и логисты. Поскольку пустующих складов мало, крупные арендаторы возобновляют договоры аренды там, где уже размещаются. Влияние e-commerce выражается в том, как меняется спектр предлагаемых услуг ритейлеров и логистических компаний, добавляет Пронина. Например, многие продуктовые сети развивают услугу доставки продукции из магазина до конечного покупателя, для чего необходимо, чтобы складской комплекс имел холодильные и морозильные помещения, производственные площадки, обладал хорошей транспортной доступностью и пропускной способностью. Логисты развивают фулфилмент-услуги, подразумевающие наличие конвейерных линий, сортировочных цехов, стеллажей и т. д.

Старший директор, руководитель отдела индустриальной и складской недвижимости CBRE Антон Алябьев уверен, что 2019-й стал годом развития логистики для онлайн-ритейла в регионах. 57% сделок (около 400 000 кв. м) – это площади под онлайн-торговлю. «Для сравнения: за предыдущие три года (2016–2018 гг.) сделок этого сегмента набралось только на 50 000 кв. м. Это только начало: развитие крупнейших игроков онлайн-торговли, а также масштабных логистических проектов в этой сфере приведет к дальнейшему росту активности на региональных складских рынках – 1,5 млн кв. м складских площадей понадобится для развития интернет-торговли в регионах России в ближайшие три года», – считает он. Сейчас, по данным Алябьева, без учета Москвы и Петербурга с областями в России около 8,1 млн кв. м складов.

Видео:ВсеИнструменты.ру в PNK Парк Домодедово 1Скачать

Кто на новенького

2019 год запомнится не только рекордным вводом, но и четко наметившимися трендами по развитию новых форматов. Как считают в JLL, в столичном регионе значительно увеличилось как количество проектов под клиента (последние рассматривают built-to-suit из-за специфических требований к объекту и малого количества готовых свободных блоков), так и количество площадей, арендованных/купленных на стадии строительства.

«Несмотря на растущий рынок, большинство объектов в 2019 г. продолжали возводить под конкретного арендатора, – комментирует коммерческий директор по складской недвижимости концерна «Русич» Николай Девятилов. – Однако год также ознаменовался возвращением девелоперов к спекулятивному строительству. К концу года оптимизм федеральных складских игроков окреп, и сейчас ряд компаний говорит о планах строить новые склады в Московской области для свободного рынка. Мы готовимся к строительству второй очереди индустриального парка «Холмогоры» на Ярославском шоссе, это около 160 000 кв. м, и складского комплекса «Русич – Белые ночи» в Санкт-Петербурге. Рассчитываем заключить договоры аренды до ввода в эксплуатацию».

Пожалуй, самым ожидаемым событием стал ввод первых современных проектов Light Industrial. В Москве, по словам Ополько, это Industrial City «Сынково», «Технопарк Перерва». «Об этом формате много говорили еще с 2016 г., но готовые проекты появились только в 2019-м, – комментирует он. – Также Light Industrial планируется и в регионах, например логопарк «Кольцовский» в Екатеринбурге, Smart Blocks в Воронеже, логистический комплекс «Придорожный» в Самаре».

Еще один тренд – развитие Dark Store (супермаркет без покупателей для формирования интернет-заказов). В течение полутора лет X5 Retail Group заняла более 20 000 кв. м помещений данного формата в Москве, говорит Ополько и добавляет, что ранее Dark Store пробовали внедрить ритейлеры сегмента non-food, но попытки оказались неудачными.

Для Москвы важным новшеством стало строительство складов в черте города, в том числе многоэтажных, и они отличаются от стандартных складов класса А (например, в двухэтажных зданиях есть доступ для грузового транспорта на верхний этаж). Основными их потребителями выступают онлайн-ритейлеры и обслуживающие их логистические операторы. PNK Group в 2019 г. реализовала свой первый многоэтажный проект на МКАД (108 000 кв. м), который был полностью арендован на начальной стадии строительства, рассказывает управляющий инвестиционным фондом «ПНК девелопмент» Дмитрий Пилевин. Всего же, считает Алябьев, в течение следующих трех лет в Москве может быть построено до 0,5 млн кв. м новых площадей.

Двухэтажный склад на Алтуфьевском шоссе получит «Вкусвилл», ПНК вывел на рынок два таких проекта, многоэтажный склад рядом с «Фудсити» планирует построить «Киевская площадь», приводит примеры Ополько.

Новинка и реализованный для ИКЕА склад в формате high bay – высотный склад, в котором основная зона (зона хранения) полностью автоматизирована и функционирует без присутствия там людей, описывает Ополько. «Такие решения являются дорогими и индивидуальными. Скорее всего, данный проект на долгое время останется единственным в своем роде в России», – отмечает он.

В 2020 г. продолжит увеличиваться число складов «последней мили», прогнозирует Девятилов, но не слишком существенно. «Строительство, казалось бы, таких необходимых объектов тормозит высокая стоимость участков. Несмотря на серьезное оживление, насыщения этого сегмента в ближайшем будущем не предвидится», – говорит он. «От клиентов поступает много запросов на крупные площади, от 20 000 кв. м, ставки аренды неуклонно растут, поэтому девелоперы в первую очередь будут нацелены на реализацию больших традиционных складских объектов», – считает эксперт. И делать это за городом, где земля дешевле.

Развивается и формат self storage, который после паузы в 2019 г. продолжил рост в Москве, активно растет в Петербурге и точечно – в других городах-миллионниках.

Видео:Как работает OZON?Скачать

Рынок складской недвижимости: ключевые события 2020 года и тенденции 2021-2022 годов

Обзор рынка складской недвижимости

Общий объем качественной складской недвижимости в России достиг 29 млн кв. м. На Московский регион приходится 16 млн кв. м или 55%. Эксперты Knight Frank отмечают, что общее предложение качественной складской недвижимости в регионе увеличилось на 5,6%.

Источник: Knight Frank Research, 2020

По предварительным данным, в 2020 году в Московском регионе будет введено в эксплуатацию 850 тыс. кв. м качественной складской недвижимости, что на 13% ниже итогового показателя 2019 года, когда объем нового ввода составил 978 тыс. кв. м.

Константин Фомиченко, директор департамента индустриальной и складской недвижимости Knight Frank, объясняет это в том числе влиянием пандемии коронавируса, особенно ее первой фазы в марте – апреле 2020 года, когда ряд девелоперов приостановил на время реализацию своих проектов в связи с общим непониманием последствий эпидемиологической ситуации для развития экономики. В результате часть проектов, ввод которых планировался на 2020 год, была перенесена на 2021 год.

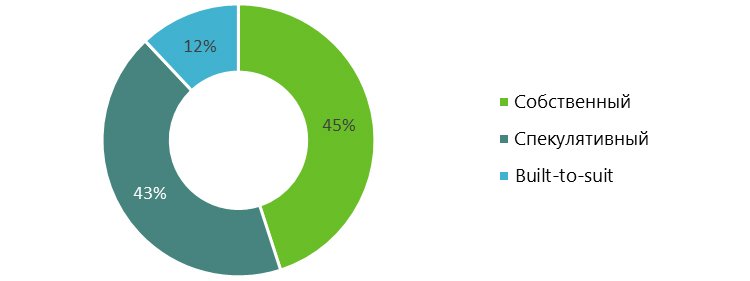

По данным экспертов Knight Frank, на конец года наибольшую долю в структуре объема ввода (45%) будут занимать объекты, построенные на своих земельных участках по схеме генерального подряда. Одним из крупнейших объектов данного типа стал распределительный центр продуктового ритейлера «Глобус» общей площадью 67 тыс. кв. м.

При этом ожидается, что доля новых спекулятивных объектов, выводимых на рынок, к концу года достигнет 43% от общего объема нового предложения. Крупнейшим спекулятивным объектом, введенным к концу 2020 года, станет четвертая очередь логистического центра «Внуково-2» площадью 64,5 тыс. кв. м.

Распределение общего объема введенных в 2020 году складов

в Московском регионе по типу строительства

Источник: Knight Frank Research, 2020

Развитие городского девелопмента

В то время как 41% респондентов планирует вести застройку в различных локациях (городских, загородных, районах для «вторых домов»), 45% все еще намерены сосредоточиться исключительно на городском девелопменте.

Крупнейшие объекты, введенные в эксплуатацию в 2020 году

на рынке складской недвижимости Московского региона

| Год | Квартал | Название объекта | Девелопер/Собственник | Общая площадь, м 2 |

| 2020 | Q1 | Распределительный центр Wildberries (2-я/3-я очереди) | Wildberries | 92 000 |

| 2020 | Q3 | Распределительный центр Глобус | «Глобус» | 60 000 |

| 2020 | Q3 | Коломенский завод | PNK Group | 47 000 |

| 2020 | Q2 | Логопарк «Софьино», корпус 3.2 | «Логопарк Менеджмент» | 49 615 |

| 2020 | Q1 | РЦ «Верный» | PLT | 44 444 |

| 2020 | Q1 | Логопарк «Быково», корпус Р | «Логопарк Менеджмент» | 42 894 |

| 2020 | Q2 | Логистический центр | Lizard | 26 971 |

| 2020 | Q3 | Логопарк «Сынково», 16-й и 17-й корпуса | «Строительный альянс» | 24 526 |

Источник: Knight Frank Research, 2020

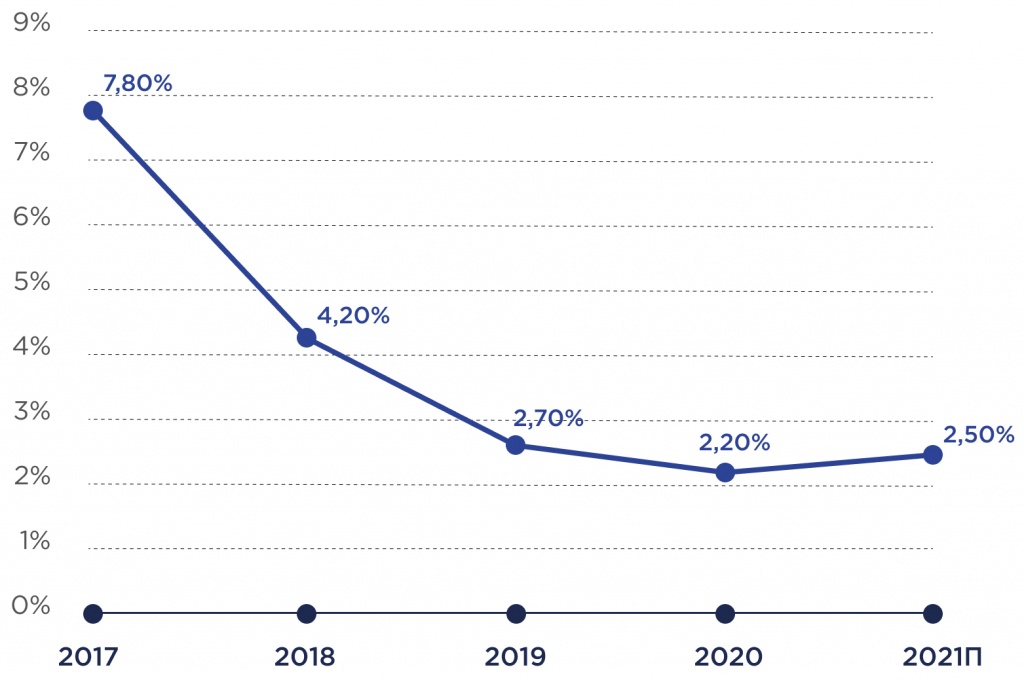

В Московском регионе отмечается минимальный объем свободного предложения на рынке: по предварительным итогам 2020 года доля вакантных площадей составляет 2,2%, снизившись на 0,5 п.п. по сравнению с итоговым показателем 2019 года.

Источник: Knight Frank Research, 2020

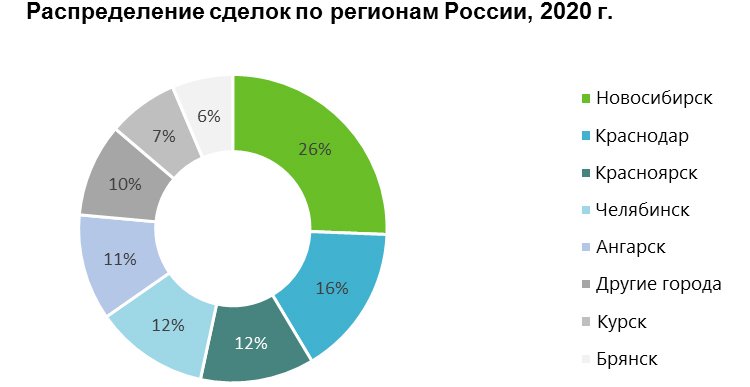

На рынке складской недвижимости в России укрепляется тренд смещения спроса в регионы, который мы отмечаем со второй половины 2018 года. По прогнозам аналитиков Knight Frank, общий объем сделок в регионах (без учета Московского региона, Санкт-Петербурга и Ленинградской области) может достигнуть 800 тыс. кв. м, что на 37% выше итогового показателя 2019 года.

Константин Фомиченко, директор департамента складской и индустриальной недвижимости Knight Frank: «События 2020 года, в том числе пандемия коронавируса, ускорили переход многих ретейлеров на онлайн-торговлю, в связи с чем им требуется наращивать обороты продаж и расширить свое присутствие на рынке складской недвижимости. Мы прогнозируем, что в следующем году присутствие крупных игроков на региональном рынке складской недвижимости будет расширяться».

Источник: Knight Frank Research, 2020

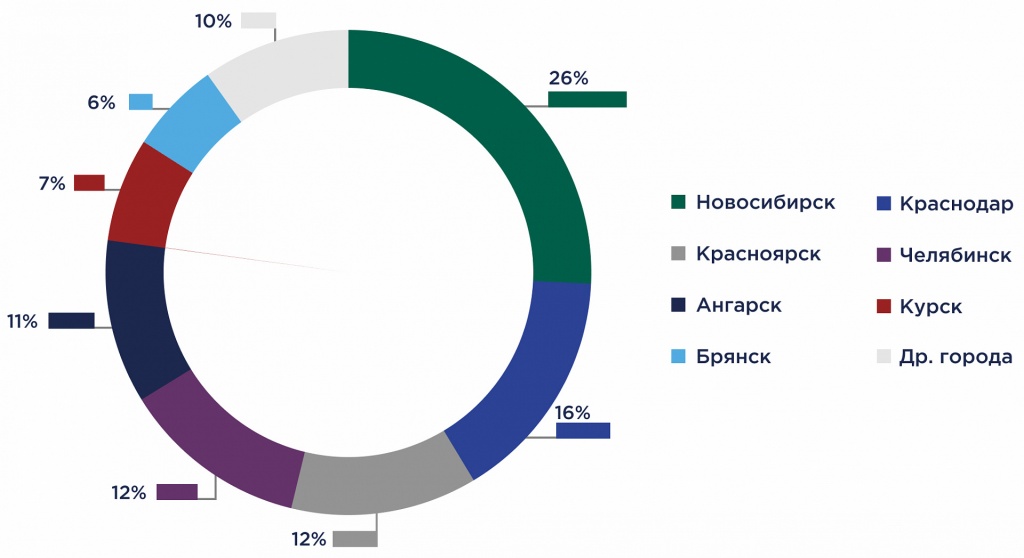

Почти половина всех сделок, а именно 49%, заключенных в других регионах России, пришлась на Сибирский федеральный округ. На втором месте в распределении регионального спроса расположился Краснодар – 16% от общего объема сделок.

Источник: Knight Frank Research, 2020

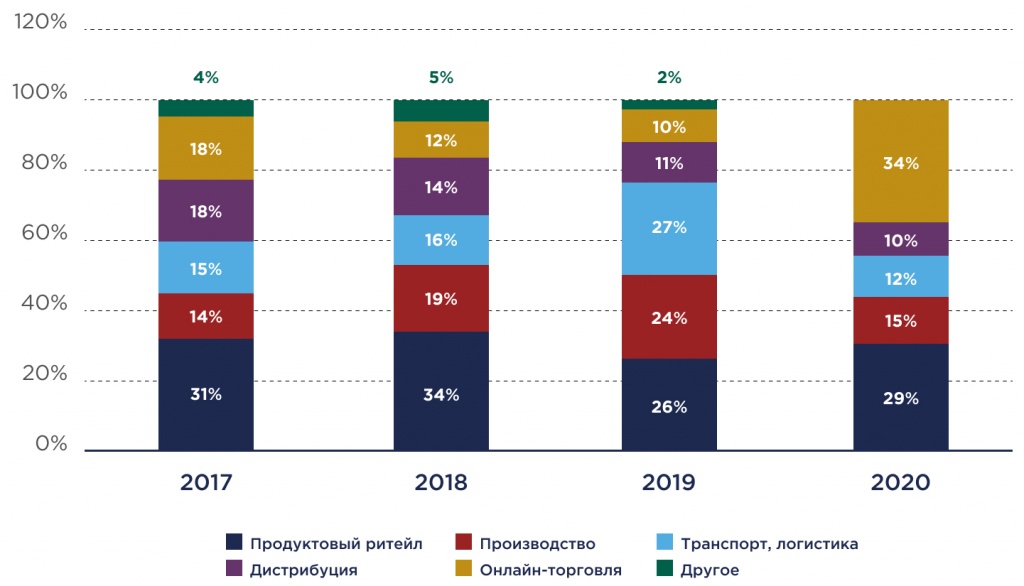

Основными драйверами рынка по предварительным итогам 2020 года стали компании, представляющие сектор онлайн-торговли, и ритейлеры. Стоит отметить, что по итогам текущего года сегмент e-commerce имеет наибольшую долю в структуре спроса за всю историю – 34% от общего объема сделок в России прошли с участием онлайн-компаний. На сегмент розничной торговли пришлось 29% от совокупного объема сделок, что на 3 п.п. выше итогового показателя 2019 года.

Источник: Knight Frank Research, 2020

Крупнейшие сделки на рынке Московского региона, 2020 г.

| Арендатор | Сфера деятельности | Объект | Общая площадь, м² | Тип сделки |

| ВсеИнструменты.ру | Онлайн-торговля | PNK Парк Домодедово | 182 000 | BTS Аренда |

| Ozon | Онлайн-торговля | Ориентир Запад | 154 029 | BTS Аренда |

| X5 Retail Group | Розничная торговля | 7-й км Новорижского шоссе | 89 384 | BTS Аренда |

| IDS Borjomi Russia | Производство | PNK Парк Северное Шереметьево | 45 020 | Продажа |

| X5 Retail Group* | Розничная торговля | Ориентир Север-4 | 43 800 | BTS Аренда |

| Marvel Logistics* | Транспорт и логистика | PNK Парк Валищево | 40 578 | BTS Продажа |

* Сделка с участием Knight Frank

Источник: Knight Frank Research, 2020

Крупнейшие сделки в регионах России, 2020 г.

| Арендатор | Сфера деятельности | Объект | Общая площадь, м² | Тип сделки |

| Fix Price* | Розничная торговля | Октябрьский | 67 689 | BTS Продажа |

| Камелот-А (Ярче)* | Розничная торговля | ПЛТ Толмачево | 49 300 | Аренда |

| Fix Price* | Розничная торговля | Логопарк Сибирский | 44 000 | Аренда |

| X5 Retail Group* | Розничная торговля | РЦ Курский | 40 152 | BTS Аренда |

| Fix Price* | Розничная торговля | PNK Парк Софийская 2 | 35 438 | BTS Продажа |

| X5 Retail Group* | Розничная торговля | РЦ Брянский | 34 800 | BTS Аренда |

* Сделка с участием Knight Frank

Источник: Knight Frank Research, 2020

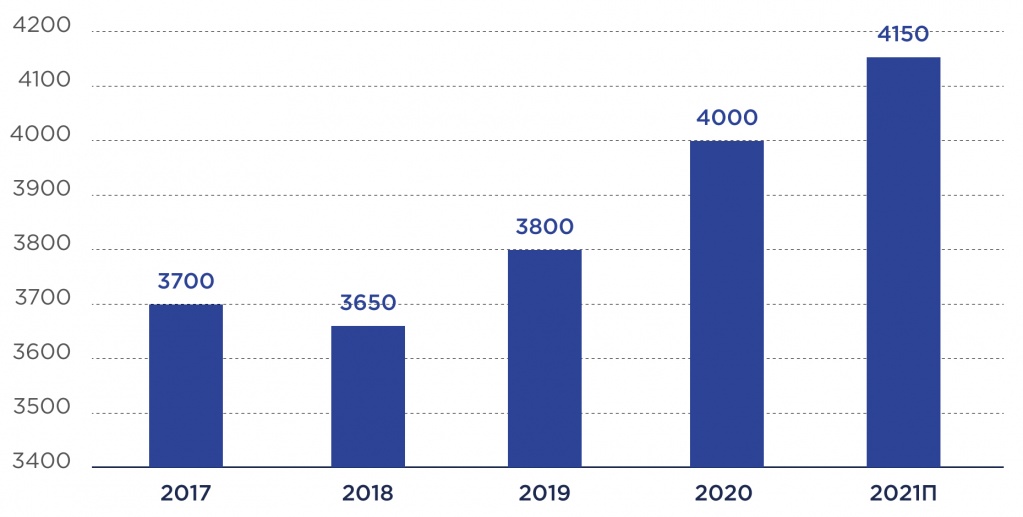

Со второй половины 2018 года в Московском регионе отмечается постепенный рост средневзвешенной запрашиваемой ставки аренды на качественные складские объекты класса A. По предварительным данным аналитиков Knight Frank, в 2020 году ставка аренды в столичном регионе достигнет 4 тыс. руб./кв. м/год triple net. В 2021 году ожидается, что эта тенденция сохранится, к концу следующего года ставка аренды составит 4,1 тыс. – 4,2 тыс. руб./кв. м/год triple net.

Источник: Knight Frank Research, 2020

Ключевые события 2020 года и тенденции 2021-2022 годов

Пандемия Covid-19 так или иначе оказала влияние на все сегменты рынка недвижимости России. При этом ее негативное влияние на рынок складской недвижимости было минимальным. Активный рост в структуре сделок компаний из сектора онлайн-торговли также можно отнести к влиянию пандемии, которая отчасти стала катализатором развития online-торговли в России.

Благодаря активному росту компаний сектора онлайн-торговли, курьерских служб и e-grocery увеличился спрос на городские склады. Однако острее стала проблема дефицита предложения качественных складских комплексов в черте города, прежде всего, в Москве. Мы ожидаем, что здесь, как и в других мегаполисах, в ближайшем будущем будут появляться новые проекты городских складов.

С учетом дефицита предложения земельных участков под складскую недвижимость в черте города, мы ожидаем, что активно будут развиваться проекты многоэтажных складов. В 2020 году началась реализация первого такого проекта – PNK Park Медведково от компании PNK Group. В 2021 году ожидается выход на рынок новых многоэтажных складов.

Еще одной тенденцией 2020 года можно назвать успешность и востребованность складов формата light industrial. Первые в России реализованные проекты такого формата были в 2020 году достаточно быстро реализованы на рынке, причем не только в Московском регионе, например, в рамках логопарка «Сынково», но и в других регионах России: в Самаре есть проект складского комплекса «Придорожный», где один из корпусов был реализован в формате light industrial. Девелопер высоко оценил спрос на данный формат и планирует его дальнейшее развитие. При этом все больше других девелоперов готовы развивать проекты в формате light industrial в рамках существующих или планируемых площадок под развитие складской недвижимости.

Также стоит отметить рост популярности и количества складов формата built-to-suit (BTS), которыми пользуются операторы крупного сетевого ретейла, онлайн-торговли, дистрибьюторы, логистические компании. Фактически это компании из сфер, менее всего пострадавших в данный кризис – те, чьи услуги будут востребованы в условиях сниженной покупательской активности населения.

Объекты built-to-suit позволяют в полной мере предусмотреть все технические требования, которым не всегда соответствуют стандартные склады. Многие крупные игроки продолжат строить собственные склады под свои нужды.

Обзор подготовлен аналитиками

Международной консалтинговой компании Knight Frank.

New Retail

Видео:РОБОТИЗИРОВАННЫЕ СКЛАДЫ! НЕ ФАНТАСТИКА! Сделано в России с Вячеславом Волковым.Скачать

Складской рынок России: итоги 2020 и прогнозы развития

По итогам 2020 года складской рынок явился самым устойчивым сегментом экономики России. В частности, в противоположность другим сегментам коммерческой недвижимости, складская недвижимость выиграла от коронакризиса за счет роста E-commerce, E-grocery и логистических компаний. Инвестиции в склады выросли и в абсолютном, и в относительном выражении, достигнув рекордной доли — 25% от общего объема инвестиций в недвижимость.

Видео:🇷🇺 СУБЪЕКТЫ РОССИЙСКОЙ ФЕДЕРАЦИИ (РЕСПУБЛИКИ) 🇷🇺Скачать

Обзор региональных складских рынков России

За прошедшие 10 лет рынок складской недвижимости в России вырос в 2,9 раз, увеличив общий объем с 10 млн кв. м. до 29 млн кв. м. Самую большую долю на рынке складской недвижимости занимает Московская область с долей в 16 055 тыс. кв. м. (55%) (Рис. 1). На Санкт-Петербург и Ленинградскую область приходится 4058 тыс. кв. м. (14%) складской недвижимости, на другие регионы России – 9058 тыс. кв. м., или 31%.

Рис. 1. Рынок складской недвижимости в 2020 г. по регионам РФ, тыс. кв. м.

Источник: Knight Frank Research 2020

Таблица 1. Основные показатели рынка складской недвижимости в 2020 г. по регионам РФ

СПб. и Лен.область

Общий объем предложения на конец 2020 г., тыс.м.кв.

Введено в эксплуатацию в2020 г., тыс.м.кв.

Объем сделок в 2020 г., тыс.м.кв.

Доля вакантных площадей на конец 2020 г., %

Средневзвешенные запрашиваемые ставки аренды в классе А, руб./м.кв./год

Диапазон запрашиваемой цены продажи, руб./м.кв.[1]

35 000-42 000 (+5,5%)

[1] Запрашиваемая цена на Built-to-Suit проект класса А — более 10 000 м2, без учета НДС.

Складской рынок Московского региона

Суммарный объем качественной складской недвижимости в Московском регионе составляет 16 млн м2. В 2020 году ввод в эксплуатацию новых складских помещений показал нисходящую динамику, сократившись с 978 тыс. кв. м. в 2019 году до 850 тыс. кв. м. на конец 2020 года, что на 13% меньше предыдущего года. В других регионах ввод в эксплуатацию качественной складской недвижимости показал рост по сравнению с предыдущим годом.

Систематическое отставание предложения от спроса в Московском регионе усугубляется. Отчасти сокращение связано с тем, что весной 2020 года часть девелоперов приостановили строительство до выяснения обстоятельств. В результате часть проектов, ввод которых планировался на 2020 год, была перенесена на 2021 год. 43% складских площадей, введенных в 2020 году, относятся к спекулятивному сектору, а 57% возводятся по модели Built-to-Rent или Built-to-Suit, которая позволяет заказчику участвовать в разработке проекта, вплоть до выбора локации (например, «Глобус»).

Рис. 2. Объемы нового спекулятивного и BTS-строительства складов в Московском регионе, тыс. кв. м.

Источник: ILM

Интерес к этой модели связан не только со специфическими запросами арендаторов, но и с отсутствием складов достаточного размера в спекулятивном секторе. Отметим, что в 2019 году доля BTS/BTR составила лишь 17%, а в 2020 году – 14%. В свою очередь, новые спекулятивные склады законтрактованы более чем на 60% еще до ввода в эксплуатацию в связи с высоким спросом. Несмотря на рост спроса на крупные объекты под заказчика, девелоперы более заинтересованы в создании спекулятивных объектов среднего формата. 54% объектов, введенных в 2020 году, имеют площадь между 30 и 50 тыс. м2.

Арендные ставки в Московском регионе растут синхронно с общим уровнем цен и могут дополнительно вырасти на фоне растущего спроса на распределительные центры и склады для онлайн-ритейлеров. Замедление инвестиций в новое строительство и смещение акцента инвесторов на спекулятивные объекты также может толкать цены вверх (Рис. 3).

Рис. 3. Ставка, р./м2 за год в классе А в МО

Источник: ILM

В Московском регионе доля вакантных (свободных) складских площадей в 2020 году продолжила сокращаться, составив по итогам года 420 тыс. кв. м. (2,2%), что на 0,5% меньше предыдущего года (Рис. 4).

Рис. 4. Вакантные складские помещения в МО, %

Источник: ILM

Видео:Складская недвижимость. Сколько можно заработать на инвестициях в склады?Скачать

Причины роста показателей рынка складской недвижимости

В условиях пандемии в России впервые начали регулярно совершаться покупки онлайн. Как следствие, сектор онлайн торговли оказался лидером поглощения складских площадей. На него пришлось рекордные за всю историю 34% от общего объема спроса. Розничная торговля следует за e-commerce с долей в 29% (+3п.п.) (Рис. 5). Помимо розничных компаний, к этим категориям отнесены фулфилмент-операторы и маркетплейсы.

Рис. 5. Динамика распределения спроса на складскую недвижимость по отраслям в 2020 г., %

Источник: ILM

В условиях пандемии в Московском регионе до 10 млн человек впервые начали регулярно совершать покупки онлайн. Благодаря интенсивному расширению онлайн-торговли спрос на складские площади в Московском регионе достиг 1,4-1,6 млн. м2, почти повторив рекорд 2018 года. Вакантность еще в 1 квартале 2020 г. упала до минимума за последние 5 лет, и ожидалось, что опустится ниже 2%. Возможно, это произойдет в 2021 году.

В первом полугодии преобладали сделки аренды в т.ч. спекулятивном секторе объемом 10,000 — 20,000 м2. Второе полугодие, напротив, запомнилось крупными, в т.ч. рекордными сделками built-to-suit объемом свыше 100,000 м2.

Спрос становится более требовательным к оснащению склада. Даже относительно небольшие игроки E-commerce заинтересованы в полноценных распределительных фулфилмент-центрах, способных обеспечить все шаги бизнес-процесса от оформления заказа до выдачи или отгрузки.

Нарастает дефицит высокотехнологичных объектов, в т.ч. с автоматизацией, поддержкой разных температурных режимов и специфических бизнес-процессов оптовой и розничной торговли.

Увеличение инвестиций в рынок складской недвижимости в Московском регионе связано, в том числе, с необходимостью строительства складских помещений в пределах МКАД, где не хватает земельных ресурсов под склады. Это является стимулом к развитию многоэтажных складов, первый из которых, PNK Park Медведково, строится в 2021 году.

Наконец, в 2020 году заявил о себе формат light industrial – небольшие объекты с выделенными складскими и производственными блоками от 500 до 2500 м2. Одним из первых таких проектов стал логопарк «Сынково», введенный и быстро реализованный в 2020 году.

Видео:Виктор Кузнецов | От простого студента до миллиардной компании | ВсеИнструменты.руСкачать

Сделки на рынке складской недвижимости

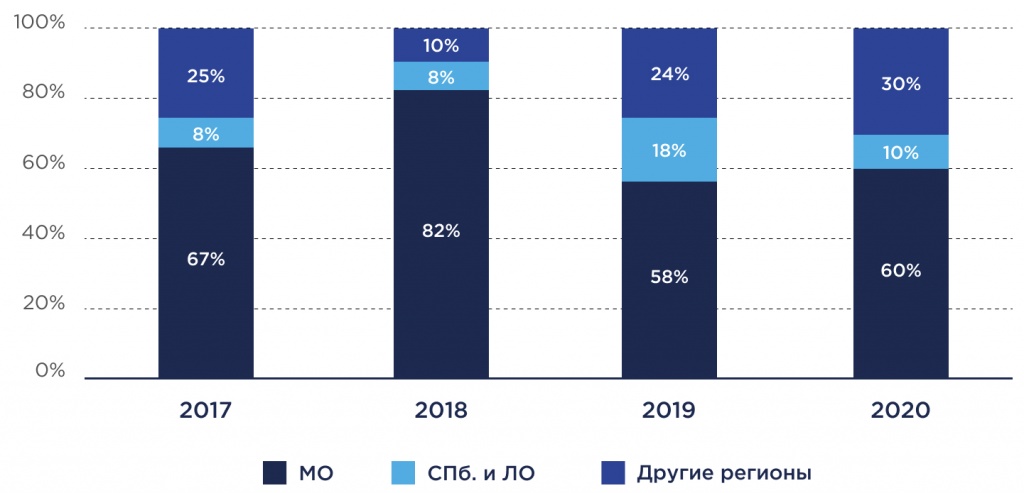

По итогам 2020 года самое большое количество сделок на рынке складской недвижимости было заключено в Московском регионе – порядка 60%, что на 2% больше предыдущего года (Рис. 6).

Рис. 6. Динамика заключения сделок по регионам РФ, %

Источник: Knight Frank Research 2020, ILM

С 2018 года происходит активное смещение спроса на складскую недвижимость в другие регионы. В 2020 году общий объем сделок в регионах России составил более 800 тыс. кв. м., что на 37% больше предыдущего года.

30% сделок заключено в других регионах РФ, лидирующим из которых является Сибирский федеральный округ (38%), а также Краснодар (16%) (Рис. 7).

Рис. 7. Распределение сделок по регионам РФ в 2020 г., %

Источник: Knight Frank Research 2020, ILM

О двух крупнейших складских сделках 2020 года стало известно в июле. Сначала OZON объявил о рекордной сделке для российского складского рынка. Компания арендует 154 000 м2 в логистическом парке «Ориентир Запад». Через несколько дней рекорд побил DIY-маркетплейс «ВсеИнструменты.ру». По договору PNK Group создаст для ритейлера 182 000 м2 индустриальных площадей в «PNK Парке Домодедово» (табл.2).

Таблица 2. Крупнейшие сделки на рынке складской недвижимости в Московской области по итогам 2020 г.

📹 Видео

Население России наглядно за 6 минутСкачать

КОМПЛЕКС ПРОИЗВОДСТВЕННО-СКЛАДСКИХ ЗДАНИЙ , ОБЩАЯ ПЛОЩАДЬ 4400 КВ.МСкачать

Комплекс зданий в Одессе: 575 кв.м. для производства, склада или бизнеса #одесса #зданияСкачать

САМЫЕ БОЛЬШИЕ СТРАНЫ ПО ПЛОЩАДИ | СРАВНЕНИЕ СТРАН ПО ПЛОЩАДИ ТЕРРИТОРИИСкачать

Организация (создание) склада с нуля. Все, на что нужно обратить внимание.Скачать

Стоимость строительства склада категории А. Как снизить стоимость метра при строительстве.Скачать

Склады России. Как будет развиваться рынок складов до 2030 года?Скачать

Новый склад компании Хоффманн Россия в Санкт-ПетербургеСкачать

Многоэтажный склад в Бронксе, США, общая площадь 96 000 м2, 3 этажаСкачать

Вместимость склада по категориям. Сколько поддонов можно разместить на 1 метре площади.Скачать

Россия — не большаяСкачать

Быстровозводимые склады и здание АБК общей площадью более 2 200 кв.м. для развития бизнесаСкачать